Ciudad de México, 4 agosto de 2023.- A.P. Moller – Maersk (Maersk) reporta un segundo trimestre de 2023 superando las expectativas, mientras que la normalización actual del mercado continuó durante el trimestre, lo que llevó a menores volúmenes y fletes más bajos. Los ingresos se situaron en USD 13.0 mil millones en comparación con los USD 21.7 mil millones en el segundo trimestre de 2022, mientras que la rentabilidad fue sólida en un 12.4%, aunque significativamente menor en comparación con el extraordinariamente sólido segundo trimestre de 2022. Como reflejo del sólido desempeño del primer semestre, Maersk eleva su perspectiva financiera y ahora espera un EBITDA subyacente de USD 9.5 – 11.0 mil millones (anteriormente USD 8.0 – 1.0 mil millones), EBIT subyacente de USD 3.5 – 5.0 mil millones (anteriormente USD 2.0 – 5.0 mil millones) a pesar de una perspectiva de mercado debilitada en la segunda mitad del año.

“El resultado del segundo trimestre contribuyó a una sólida primera mitad del año, en la que respondimos a los cambios bruscos en las condiciones del mercado provocados por la reducción de inventarios y el entorno de crecimiento moderado después de los años propulsados por la pandemia. Nuestras acciones decisivas en la contención de costes junto con nuestra cartera de contratos amortiguaron algunos de los efectos de esta normalización del mercado. El enfoque en costos seguirá desempeñando un papel central en el manejo de una perspectiva moderada del mercado que esperamos continuará hasta finales de año. Mientras avanzamos más en esta agenda, somos firmes en nuestra transformación y continuamos invirtiendo y brindando soluciones logísticas verdaderamente integradas a nuestros clientes y ampliando la resiliencia de su cadena de suministro para los tiempos inciertos que se avecinan”, dijo Vincent Clerc, CEO de Maersk.

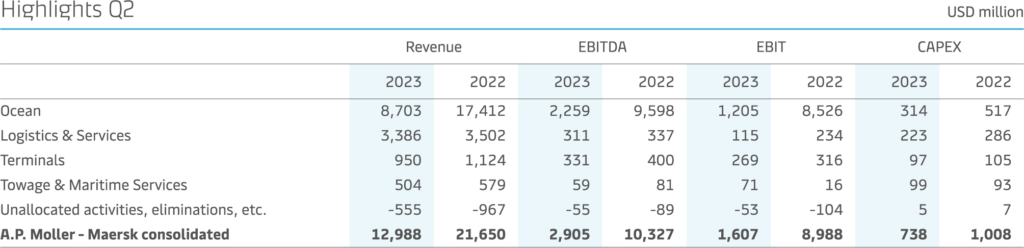

Los ingresos marítimos disminuyeron a USD 8.7 mil millones de USD 17.4 mil millones debido a una disminución en las tarifas de flete y los volúmenes de carga. Si bien el entorno de volumen y fletes se estabilizó en un nivel más bajo durante el segundo trimestre, en Transporte Marítimo continuó viéndose afectado por una menor demanda, impulsada por una corrección significativa de inventario, en particular en América del Norte y Europa. Una sólida gestión de costos permitió compensar parcialmente el impacto en ingresos en el desempeño financiero en Transporte Marítimo.

Los ingresos en Logística y Servicios fueron de USD 3.4 mil millones en comparación con USD 3.5 mil millones. El segmento también se vio afectado por menores volúmenes debido a la continua reducción de inventarios y una menor demanda de los consumidores, así como a la reducción de tarifas. Al igual que en Transporte Marítimo, se espera que la demanda del mercado continúe siendo moderada mientras continúe la corrección del inventario.

Los ingresos en Terminales disminuyeron a USD 950 millones de USD 1.1 mil millones, influenciados por la normalización de los ingresos por almacenamiento y menores volúmenes en medio de una menor demanda de los consumidores y menos congestión en América del Norte. El fuerte control de costos contribuyó a un sólido desempeño financiero continuo.

Guía financiera para el 2023

La corrección de inventario observada desde el cuarto trimestre de 2022 parece prolongarse y ahora se espera que dure hasta fin de año. Con base en la continua reducción de inventario, A.P. Moller – Maersk ahora ve un crecimiento del volumen global de contenedores en el rango de -4% a -1% en comparación con -2.5% a +0.5% anterior. Transporte Marítimo espera crecer en línea con el mercado.

A.P. Moller: Maersk ahora espera que el CAPEX se encuentre en el extremo inferior de los rangos previamente comunicados de USD 9.0 – 10.0 mil millones y USD 10.0 – 11.0 mil millones.

Para el año completo 2023, A.P. Moller – Maersk eleva su guía financiera como se ve en la tabla a continuación:

Distribución de efectivo a los accionistas

Durante el segundo trimestre de 2023, se realizó una distribución total de efectivo a los accionistas de USD 2.4 mil millones a través de dividendos pagados después de retención de impuesto por USD 1.5 mil millones y recompras de acciones por USD 868 millones.

Aspectos financieros destacados

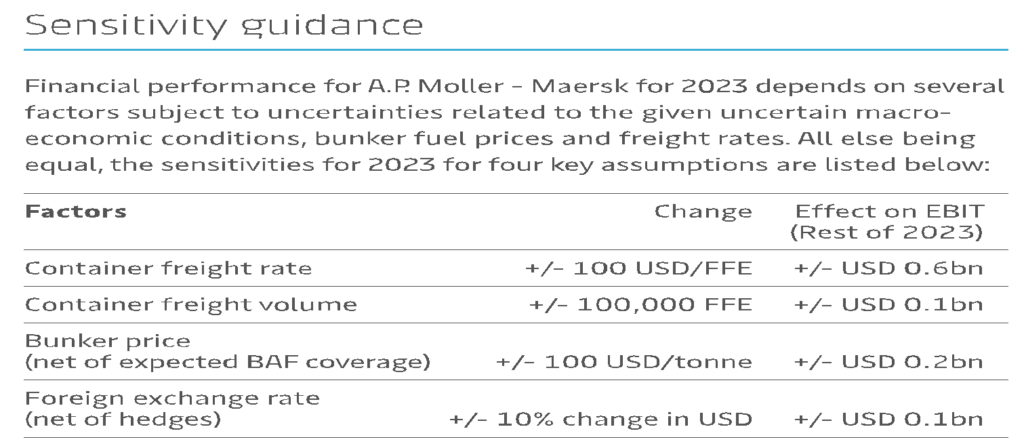

Orientación para sensibilidades

El desempeño financiero de A.P. Moller – Maersk para el 2023 depende de varios factores y está sujetos a incertidumbres relacionadas condiciones macroeconómicas inciertas, precios del bunker y los fletes marítimos. Si todo sigue igual, las sensibilidades para el 2023 para cuatro principales supuestos se enumeran en la siguiente tabla: